「不動産投資が流行っているみたい、初心者だけど始めてみたいな」

「不動産投資って初心者がやるには難しそうだけど実際どうなんだろう?」

と考えている方が多いようです。

「不動産投資」とは不動産で利益を得ることを目的とした投資方法です。「投資」という言葉からプロ向けの印象を与えますが、実際には初心者の方でも参入できます。将来は年金代わりにすることも出来る投資方法として、多くの人から注目されています。

そこで今回は不動産投資の初心者向けに、

1.不動産投資の仕組み

2.不動産投資をしている初心者はこんな人

3.代表的な4つの不動産投資方法

4.現在の年収別、初心者・不動産投資シミュレーション

5.知っておくべき不動産投資における4大失敗とは?

6.初心者が不動産投資を開始する前にしておくべき4つのこと

をまとめました。

最後までお読みいただければ、不動産投資全体の仕組みに対する理解が深まり、安心して取り組むことが出来るようになるでしょう。

1.初心者にもわかりやすい不動産投資の仕組み

この章では、不動産投資でどのようにして利益が得られるのか、不動産投資によってどのようなメリットがあるのか、株式投資と不動産投資はどう違うのかを、初心者にもわかるように説明します。

1-1.不動産投資で利益を出す2つの仕組み

不動産投資で利益を出すには、2種類の方法があります。

①家賃収入による利益(=インカムゲイン)

購入した不動産を賃貸に出し、その賃料(家賃収入)から利益を発生させる方法です。

不動産投資では多くの場合、購入後15~20年ほどかけて賃料の一部から不動産投資ローンへの返済分を充当します。ローン完済時点からは家賃収入がほぼ全て収益になりますので、将来へ向けて自分で作り上げる年金のようなイメージを持つ人も多くいます。

②物件の売買による利益(=キャピタルゲイン)

購入した不動産を売却し、その差額による売却益を得る方法です。例えば、単純計算ですが、1,000万円で買った物件が1,200万円で売れたならば、200万円の利益となります。

前提として購入金額よりも売却金額のほうが上回っていないと利益は出ませんが、不動産価格が上昇する時期やエリアであれば可能です。

ただし、土地の価格変動や景気変動、タイミングなどを図る必要があるため、インカムゲインより少し難易度が高いといえます。

1-2.不動産投資の3大メリット

不動産投資には、大きく分けて3つのメリットがあります。

①私設年金の代わりになる

不動産投資にかかったローン分を完済すると、家賃収入はそのままオーナーの利益になります。定年退職後に定期的な収入がなくなった後、所有物件からの家賃収入が公的年金を補う収入源になります。

②死亡保険の代わりになる

投資対象不動産をローンを利用して購入する際には、「団体信用生命保険(団信)」に加入することが義務付けられています。万が一ローン返済中にオーナーが死亡・高度障害になった場合でも、ローン残債はこの団体信用生命保険から全額清算されますので、以降はローンを支払う必要がなくなります。物件はそのまま家族の手元に資産として残るため、家族に安心を与えることができます。

③さまざまな節税効果が期待できる

不動産投資で得た収入からは、以下のような費用が差し引かれます。

・建物の減価償却費

・ローン金利

・固定資産税

・都市計画税

・その他必要経費

経費を差し引いた後の金額が「所得」として課税対象となるため、所得税等の節税ができるケースがあります。また不動産投資の赤字は、他の所得等と合わせて損益を通算できるので、所得税・住民税等の節税もできます。

さらに、投資用不動産は相続税対策にも役立ちます。

例えば、3,000万円の現金を持っていた人が亡くなった場合、相続税法上3,000万円はそのまま3,000万円分の価値で評価して相続税を算出します。

しかし、生前にその人が持っていた現金3,000万円で投資用不動産を購入していれば、相続税では不動産の固定資産評価額で税計算をするため、現金よりも税額が低くなるケースがあります。このような背景があることから、相続税対策として不動産投資をする人も増えています。

<参考記事>

「賃貸経営をすると相続対策になる3つの理由」

「不動産オーナーに生命保険は必要か」

「ワンルームマンションが相続対策に適している5つの理由」

1-3.初心者だからこそ知りたい「不動産投資」と「株や投資信託」の違い

不動産投資のことを調べ始めると、まっさきに浮かんでくる疑問は、一般的に「投資」と言われる株式投資などとの違いではないでしょうか。ここでは現物を扱う不動産投資と、株式などそれ以外の投資方法について説明します。

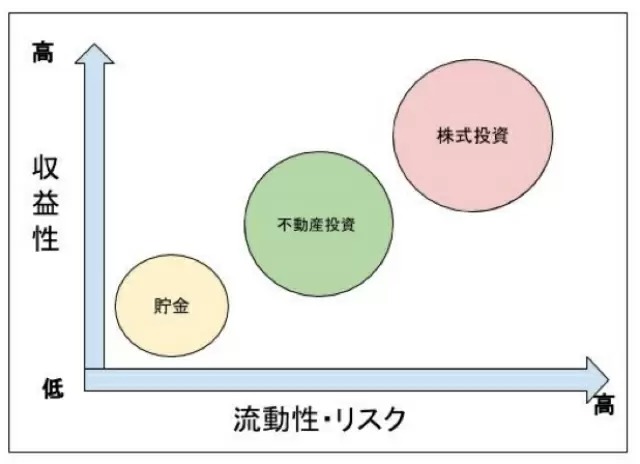

① 株式投資のリスクイメージ

下記の図を参考に投資のリスクについてイメージしてみましょう。

表の最も右側は「リスクが高く」「収益性も高い」、いわゆる「ハイリスク・ハイリターン」の商品です。

株式投資は現金で株式を買い、株価の上昇による差益を得る方法です。仮に100円の株価が1,000円になったら10倍の利益を手にすることができますが、100円の株価が1円になるリスクもあるのが株式投資です。短期サイクルで金額が推移し、売却時も株券(電子上)を売買するだけですので流動性が良く、換金性も高いのが特徴です。

② 不動産投資のリスクイメージ

真ん中の不動産投資は「不動産」という現物を扱うため、株式投資と違い、1,000万円の不動産が短期間で10倍の1億円になるケースはゼロに等しいと言えます。世界規模の大きな経済ショックなどで路線価などが激しく乱高下したとしても、1,000万円の不動産が10万円になることのほうが珍しいでしょう。株式投資に比べればリスクも収益性も真ん中あたり、換金性と流動性が中程度の「ミドルリスク・ミドルリターン」の投資方法です。

最も左にある「貯金」のように利率が低い銀行でコツコツと積立をするよりも良い結果を産みます。

また不動産投資に関わる売買には「物件を見に行って売買契約」→「銀行から融資をしてもらうための審査」→「決済」までに平均で数週間から数か月かかり、売却にも同じぐらいの時間がかかりますが、この間に突然不動産の価格が大幅に変わってしまうようなことも、国内ではまず起きないといえるでしょう。

2.不動産投資をしている初心者はこんな人

この章では初心者から不動産投資を始める人たちについて紹介します。多くの人は不動産投資に対して「高収入で社会的ステイタスの高い人が行う投資方法」というイメージを抱いている傾向がありますが、実際に不動産投資を始めた時点での年齢や年収など、どのような属性なのでしょうか。ここで簡単に見ていきましょう。

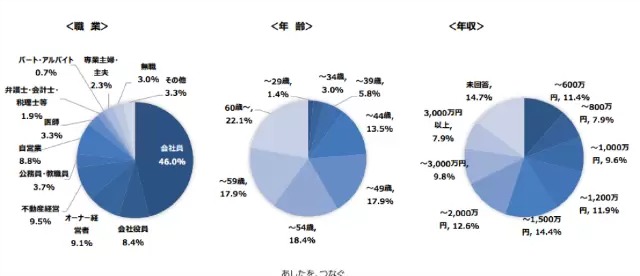

2-1.不動産投資初心者の実像とは

不動産投資を始めた職業・年代・年収の人物像はどのようなものでしょうか。以下のようなアンケート結果があります。

1. 職業:会社員

2. 年代:40~60代

3. 年収:バラバラアンケートから見る限り、不動産投資をしているほとんどの人は働き盛りの会社員で、スタート時の年収はあまり関係がありません。上記条件だけを見ると身近にも当てはまる人が何人もいるのではないでしょうか。このように不動産投資は「普通の人」が行う投資方法といえます。

2-2.不動産投資は初心者が安心してできる投資方法

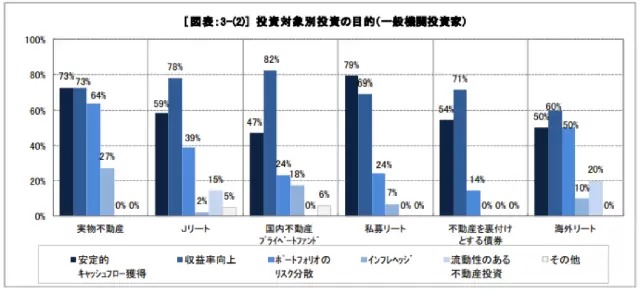

また、一般社団法人不動産証券化協会の行った「第15回 機関投資家の不動産投資に関するアンケート調査」の集計結果によれば、不動産投資は

・収益が安定する

・質の良い不動産物件が手に入る

・投資収益率が良い

以上のことから、個人の投資家が安心して投資対象にしやすいことが明らかになっています。同アンケート結果のグラフを見てみましょう。

不動産投資の中でも実物不動産(不動産投資で買う物件)への投資は、同じ不動産投資という枠組みの中でも、とりわけ得られる利益バランスが良く、初心者が参入しても失敗をしにくい傾向があることから、初めての投資として参入しやすい市場であることが伺えます。

このように、なぜか「高ステイタスで高年収の人がする投資」だと思われている不動産投資は、実際には属性に関わらず誰もが参入しやすい、初心者向けの投資方法であることをお分かりいただけたのではないでしょうか。

3.代表的な4つの不動産投資方法

不動産投資は初心者にとってもハードルが低いことがわかりました。

この章では具体的に、初心者にも着手しやすい、代表的な4つの不動産投資方法を説明します。

3-1.区分所有マンション

マンションの1部屋を買って賃貸経営を行います。

購入も運営も1室単位となり、都心・駅近などの条件の良い立地を選ぶことでリスクも少なく始められます。不動産投資の中では比較的投資金額が低いので、初めての不動産投資にも適しています。対象になる物件は以下の3つがあります。

・新築ワンルームマンション

・中古ワンルームマンション

・新築ファミリータイプマンション

・中古ファミリータイプマンション

3-2.一棟マンション

マンションをまるごと一棟所有して賃貸経営をします。

上記の区分所有よりも投資額に比例し大きな利益はありますが、同じく投資額が大きいため初心者向きかどうかは意見の分かれるところです。

区分マンションの場合、投資家が管理するのは所有している1室ですが、一棟マンションの場合、エントランスや外壁、屋上など、まさしく一棟全体を管理することになります。修繕についての発注や資金計画も自身で進めることになるので、区分所有マンション投資と比較すると、不動産投資に対する知見が必要になります。

木造であるアパートと比較すると、躯体が丈夫であり、長期での運用が可能です。

3-3.アパート経営

アパートを丸ごと一棟所有して賃貸経営をします。

土地と建物の両方が必要になるので、都心でやると、一棟マンションと同様、大きな予算が必要になります。また地方の場合は土地・建物代は都心より安いですが、人口が少ない傾向から、エリア選定を間違えると、需要が少なく空室リスクが考えられます。もともと土地を持っているならば検討に値するといえます。

3-4.戸建経営

戸建て経営は、一戸建てを人に貸す賃貸経営です。

立地条件や家賃設定によっては安定した収入を得られますが、賃借人の対象はマンションやアパートより狭くなります。

最近はやりのシェアハウスのように、1つの家の中に何人もの人が住む場合も戸建で運用するケースが多く、利用範囲を広げるなど工夫することで需要を掘り起こせる場合もあります。

それぞれにメリットやリスク、特徴があるため、情報を自力で集めるとともに、プロであり信頼できる不動産事業者に相談し意見を求めることがポイントです。これについては後の章で説明します。

4.「現時点の年収別」初心者の具体的な不動産投資戦略

この章では、現在の年収から始められる不動産投資の具体的なシミュレーションを見てみましょう。年収300万円・500万円・700万円までの人についてまとめました。

※金融機関の融資状況はタイミングにより変動します。

4-1.年収300万円~

この年収帯は、個人で大手都市銀行・地方銀行から融資を受けるのは厳しい傾向があります。理由として、これらの銀行は融資条件を年収500万円以上で設けているケースが多く、さらに投資額の2~3割程度の自己資金があることが前提になる傾向があるからです。

そのため、この年収帯から不動産投資をスタートする場合は、自己資金(貯金・親から借りるなど)をできる限り準備して自分の信用力を補完する必要があります。

融資先は不動産事業者(不動産投資セミナー会社・投資用不動産販売会社)の提携している銀行ローン・信金ローン、または銀行系ノンバンクからになります。

・借りられる金額目安

1,500~2,000万円

投資可能金額: 年収の5~8倍

・取扱い金融機関

不動産事業者が提携する不動産投資ローン

信金ローン

銀行系ノンバンクローン*

・金利 2%~4% *4%はノンバンク。

不動産事業者(不動産投資セミナー会社・投資用不動産販売会社)の企業としての信用力と投資家本人の綿密な資金計画・多めの自己資金のセットで銀行と交渉します。

・想定される投資物件

都心部ではない新築区分ワンルームマンション

中古の区分マンション

都心から遠い場所の広めの区分マンション

都心からかなり遠い中古アパート一棟も可能

・今後の投資プラン

年収300万円からの融資額では自己資金を多くしても大きな物件は買えませんので収益も小さく、安定した副収入というには少し物足りないかと思います。

ですが、価格帯の小さい物件でも安定的に稼働させ、投資家としての返済実績・資金計画の運営実績と運営能力を銀行に証明するための手段として使いましょう。その結果、今後、さらに投資物件を増やす、金融機関で有利な条件の借り換えを行うことが出来るようになります。

4-2.年収500万円~

年収500万円からは、都市銀行や地方銀行からの融資は受けやすくなります。しかし投資総額の2~3割程度の自己資金が要求されますので、こちらも自己資金の用意をしっかりしましょう。

また銀行系融資は絶対ではありませんので、投資の安全策として年収300万円台同様、不動産事業者提携ローン、信金ローン、または銀行系ノンバンクからの融資も予定に入れておきましょう。

・借りられる金額目安

2,500~5,000万円

融資は年収の5~10倍程度までと広がる。

社会属性が良いと10倍以上も可(特に公務員)

・取扱い金融機関

都市銀行

地方銀行

信金

不動産事業者提携ローン

銀行系ノンバンクローン*

・金利 1.5~3%

・想定される投資物件

5,000万円までの物件

新築区分マンション

人気のある都市部郊外の新築アパート一棟

地方の中古アパート1棟

都市部・新築区分ワンルームマンション

都市部に近い中古アパート1棟も可能

・今後の投資プラン

年収500万円からの不動産投資になると、手元に残る収支が比較的まとまった金額になるため、不動産投資をするにあたって下記のような選択肢が出来ます。

<パターン①>「早めにローン完済し、家賃全額を収入にする」

繰り上げ返済などでローンの残債を完済すれば、家賃収入から経費を抜いたものは利益となります。

この不動産収入を副収入として得ながら、いままで通りの会社員生活を続ける大家さんも大勢います。

<パターン②>「さらなる不動産投資家としてステップアップする」

不動産投資家としてさらなる年収アップを狙うパターンです。主に下記のような2通りの方法で、投資家としての実績を積んでいきます。

・表面利回りの高い物件へ乗り換える

今扱っている物件よりも利回りの良い物件など、より良い条件の物件へと買い換えます。これだと、物件数を増やさないでも収益性が上がります。

・より低金利のローンへ乗り換える

不動産投資では、金利が下がれば返済額が減ります。不動産投資で健全経営(満室経営)していることが評価されれば、「銀行金利を下げてもらえる」「他の金融機関で低金利で借り換えができる」などの恩恵に預かれます。

4-3.年収700万円~

大手都市銀行のほか多様な金融機関からの借り入れが可能です。この年収帯にはすでに不動産投資をしている人も含まれますが、より有利な条件で融資を受けることが出来るようになります。

・借りられる金額目安

3,500~7,000万円

借入額の目安は年収の5倍~10倍

個人の社会属性や物件によっては10倍以上の融資が期待できる

頭金なしのフルローンも可能になる

・取扱い金融機関

ほとんどの金融機関を利用可。個人から不動産賃貸事業として運営すれば日本政策公庫からの融資も可。

・金利 属性により1%台もあり

一棟投資の場合は2~3%が多い

・想定される投資物件

複数の区分マンションを同時投資

都市部での中古アパート1棟への投資

都市部の駅前・新築区分ワンルーム・ファミリータイプ(マンション)も可能

・今後の投資プラン

この年収帯になると、頭金ゼロで投資物件そのものの価値だけで満額を借りる「フルローン」も使えるようになります。この年収帯は、すでに不動産投資家も含まれています。(※融資状況はタイミングによって大きく変動します。2019年12月時点ではフルローンは厳しい状況です)

もちろん、自己資金を用意して元本を少なく融資を受けても良いでしょう。フルローンで申し込む場合は、提携している銀行から本来なら頭金で使う予定だった金額を預金に回して欲しい旨を提案されることが多いので、金利の交渉を前提に検討しましょう。

不動産投資家としての今後の選択肢は2パターンあります。

<パターン①>「早めにローン完済し、家賃全額を収入にする」

繰り上げ返済などでローンの完済をすれば、家賃収入から経費を抜いたものは利益となります。この年収帯で購入する不動産物件は家賃自体も高額なものが多いので、贅沢をしなければ大家業一本でもやっていけます。もちろん、そのまま現在の職業を辞めなければ、副業としてかなりの純資産(借金のない資産)を作ることが出来ます。

<パターン②>「さらなる不動産投資家としてステップアップする」

不動産投資家としてさらに成長するため、今後も物件を順次買っていきます。この場合は、可能な限りフルローンを使ってレバレッジ効果を利用します。このような計画がある場合は、今の仕事を辞めなければ、ほぼ毎回フルローン審査は通過する可能性が高くなります。

手元にある自己資金は予定外のトラブル(急な修繕費・入居者が決まらない時の補填)のために持っておきましょう。<参考>

「資産形成を効率化できるレバレッジ投資 株式・FX・不動産投資などの仕組み」

5.知っておくべき!不動産投資における4大「失敗」パターン

「不動産投資に自分も参入できそう」と前向きに考え始められたのではないでしょうか。

しかし不動産に限らず「投資」にはリスクも存在します。

「リスクを回避する方法はないの?」

「どんな状態になったら不動産投資の“失敗”になるの?」

この章では、不動産投資で起きやすい4つの失敗パターンを説明します。

5-1.想定外の空室が発生した

投資用物件を所有したものの、予定通りに借り手が決まらず空室の状態が続き、不動産ローンの返済が苦しくなるパターンです。

原因のうち最も多いのは、表面利回りの数字を鵜呑みにして投資計画を立ててしまうケースです。表面利回りはその物件が満室で推移した時を想定しています。空室率の高いエリアで物件を購入し、実際には入居率が低かった時にローンの返済に困るケースです。

5-2.金利の上昇

当初予定していたよりも金利が上昇して毎月の返済額が増えてしまう結果、当初の返済計画に大きな狂いが生じるパターンです。最悪の場合は物件を手放さないとならないこともあります。

対応策としては

・より金利の低い融資に切り替える

・繰り上げ返済をして元本を減らし、金利上昇の負担を回避しておく

という方法があります。金利の上昇は前もって予測することができますので、金融経済の情報を得て、自分でも勉強をしておく必要があります。

5-3.物件(家賃)の下落

都心部以外のエリアでは経年と共に家賃が下落する傾向があります。

(株)船井総研賃貸ビジネス研究会の調査によれば、全国平均家賃下落率は、低い場合でも目安として

・1年で1%

・10年で10%

・20年で20%

下落することがわかっています。

この要素以外にも

・周辺環境の悪変化(大規模施設の移転・工場などが新規に出来るなど)

・地域に複数の最新設備のあるマンションができてしまった

・棟内住民の質(騒音、ゴミ問題など)

など、様々な原因で入居者をつけるために家賃を下げざるを得ない時があります。家賃下落があると、ローンの返済計画の変更またはキャッシュの持ち出しとなり、収益計画に影響が出ます。

対応策としては、表面利回りは低かったとしても、立地重視で購入する。また、購入する前に環境などをよく調べ、経年以外で問題がおきそうな地区を避けることです。購入する物件がある地区町村では周辺の開発計画などを閲覧できます。地域情報と共に、周辺に新築高級マンションの計画などがないかも調べておくと、突然のライバル出現による無駄な家賃下落の可能性を避けることができます。

【参照元:さくらパートナーズ不動産 船井総研賃貸ビジネス研究会まとめ資料 PDF】

5-4.災害リスクの影響

自然災害を含めた災害への心づもりがない不動産投資家は失敗しやすいと言えます。特に近年は異常気象が続いており、実際に人気の高級タワーマンションが河川の溢水により地下水没して損害を被った例もあります。

不動産投資に影響を与える災害には以下のようなものが考えられます。

・地震

・火事

・水害・洪水・津波(マンション上階からの浸水も含む)

・台風による被害

・天候災害(ヒョウ・雪・竜巻)

災害が起きてしまった場合、被害への実質的な対応は火災保険や地震保険などの損害保険で補填できるのですが、不動産投資の場合はこのようなトラブルの影響で、災害後に入居者が集まらないことが考えられます。入居者がいなければ返済計画が滞るのはいうまでもありません。

また、物件のある地域によっては地盤や周辺環境に継続的な問題が出てしまい、物件の貸し出し自体が長期に渡ってできなくなる可能性もあります。

回避方法としては、物件選びそのものでリスクを遠ざけるのが一番です。日本は災害大国でもあり、常に自然災害と隣り合わせで災害そのものを100%避けることは難しいのですが、問題が起きやすい場所や地域を避ければ、失敗を避けることも可能です。例えば、

・地盤の強い地域の物件を探す(参照:地盤サポートマップ)

・耐震・免震基準が最新のものを選ぶ(参照:一般社団法人日本免震構造協会)

・耐震設計、災害設計のしっかりした物件を探す(参照:土木学会)

・二次災害が起きにくい場所かどうかを確認(参照:国土交通省)

・近隣に汚染原因になる工場や廃棄物がないかを確認する(参照:環境省)

・常に保険内容を見直す(参照:投資用マンション契約例)

などを参考に、物件選びから慎重に行いましょう。

6.初心者が不動産投資を開始するまえにしておくべき4つのこと

この章では、不動産投資初心者が投資家としてスタートする際、契約前にしておいた方が良いことを解説します。これらのガイダンスは不動産投資セミナーに参加すると親切に、さまざまな情報とともに教えてもらえます。

6-1.金融関連の整理

カードローンの整理をしておきましょう。

一般的な傾向として、複数のクレジットカード会社から月賦支払いでお金を借りていると、金融機関からのイメージは悪いものになります。

また、リボ払いが残っていることも同じく悪いイメージを与えてしまいます。融資の申し込みはリボの返済が済んでからにしましょう。

6-2.簡単でいいので、人生プランを考えておく

返済計画は融資計画とセットで考えます。

一般的に銀行が不動産融資を受け付ける年齢の上限は65才までと言われていますので、何歳までにどのくらいの不動産投資をするのか、簡単でも良いので考えておくことで具体的に「いつ」「どの程度のことを行動に移すべきか」がわかり、前向きに情報を集めることができます。

6-3.セミナー参加や書籍を読むことで情報を集める

不動産投資の初心者向けに多くの不動産事業者がセミナーを開催し、本を出版しています。

不動産投資への考え方はオーナーの考え方や価値観と連動します。自分の考え方やライフスタイルとぴったりなやり方は必ず見つかります。複数のセミナーや本からの情報を得て、勉強を重ねていきましょう。

6-4.自己資金を作る

自己資金をコツコツと作りましょう。

本記事でたびたび出てきている「自己資金」ですが、なくてもできるフルローンは一般的に年収が700万円代以上から可能になります。それまでは最低でも2−3割の自己資金が必要になりますので、不動産投資を視野に入れるなら、自己資金を用意できるように節約をし、親などから援助が得られる場合は支援を頼みましょう。

※融資状況はタイミングによって変動します。【参考:初心者が情報収集する具体的方法】

不動産投資について何も知らない初心者が、不動産投資に必要な情報をゼロから調べるための方法をいくつか紹介します。

①書籍を買って読む

関連書籍を数冊は買って読むことをおすすめします。

理由は、不動産投資に関する書籍の著者は、「自分の不動産投資の歴史」を書いているケースが多く、内容は個人的な背景によって大きく違います。いろいろ読み比べ、一般的な情報を得たうえで、自分の背景と近い人のやり方を研究しましょう。

また、書籍の中には不動産投資会社が出版しているものもあるので、合わせて読んでみましょう。

②インターネットで書籍の不明点をチェック

本を読んでわからなかったことを、ネットでチェックします。

なるべく検索語を区切って細かく、複数入れる方が、詳細な情報が出てきます。検索で出てこなかったことは、次のセミナーの相談会で聞くために質問メモを作成しておきましょう。

③セミナーで最近の傾向をチェック

有料無料と様々なセミナーがありますので、気になるものから順番に参加しましょう。

セミナーに参加することでたくさんの資料が集まりますので、あとでわからなくならないように会社別に整理をしておきます。

ネットでたくさん広告が打たれているものは人気のあるセミナーでもあり、参加者も多いため比較的安全と考えてよいでしょう。

④国土交通省などの公的機関からの情報をチェック

様々な資料を見ていると、たまに気になる物件などが出てきます。そういう場合は練習として、その物件がある国土交通省HPの地域名・市区町村のHPなどを検索してみましょう。災害情報や地域開発情報などを得ることが出来ます。

⑤新聞広告やチラシをチェック

新聞折り込み広告などに、不動産セミナーや投資用不動産に関した案内があることがあります。日曜版は特に多いのでチェックしましょう。

中には参加するだけでクオカードをもらえるなど特典がついてくることもありますので、時間がある場合は積極的に参加してみるのも良いでしょう。

⑥投資用物件を扱っている不動産会社を訪問してみる

投資用物件を扱っている不動産会社に足を運んで、実際に資料を見せてもらいましょう。

たいていの場合は予約をすれば個別相談の時間もとってくれます。担当者からは実際に購入した人の話や融資に関する実例を聞くこともでき、より不動産投資をするイメージを持つことができるでしょう。

⑦営業マンを味方にする

⑥の不動産会社への訪問、または③のセミナーに参加した際、名刺交換をした不動産投資の営業マンと仲良くなりましょう。

メールやチャットなどで交流が繰り返されるうちに、オフィシャルなシーンでは聞けないような裏情報やオススメの物件などを教えてもらえることもあります。また、自分の背景にぴったりの内容のセミナーに優先的にお知らせをもらえるなど、学習の手助けをしてもらえます。

このように複数の情報収集方法があります。いくつか組み合わせていくうちに不動産投資への理解が自然と深まっていくでしょう。

不動産投資はしっかりとした準備をしてから始めても、決して遅くはない投資方法です。情報収集をして、知識を増やしていくことをおすすめします。

7.まとめ

いかがでしたでしょうか。不動産投資の初心者向けに

1.不動産投資の仕組み

2.不動産投資をしている初心者はこんな人

3.代表的な4つの不動産投資方法

4.今の年収別、初心者・不動産投資戦略

5.知っておくべき不動産投資における4大失敗とは?

6.初心者が不動産投資を開始するまえにしておくべき4つのこと

を解説しました。全てを読んだ今、不動産投資への明るい未来を感じていただけたのではないかと思います。今後、未来の不動産投資家としての第一歩が踏み出せることをお祈りしております。

著者・監修者プロフィール

- アセットリードが運営する「アセットONLINE」では、将来を見据えた資産形成を考えるビジネスパーソンのために、不動産投資、資産運用、税金、マーケットに関する情報をわかりやすく配信しています。